医療費控除?

聞いたことあるような無いような?

実は医療費控除は、出産とは関係なくても、

医療費が一定額を超えた場合、

お金が戻ってくる仕組みなんです

ここでは、出産に伴う医療費控除について解説していきます。

その①:医療費控除とは

医療費控除とは、その年の1月1日から12月31日までの一年間に、本人または扶養家族のために支払った医療費が10万円(総所得金額などが200万円未満の人は、総所得金額などの5%)を超えた場合、控除を受けることができます。

この制度は、支払った医療費の額がそのまま戻ってくるのではなく、支払った医療費に応じて税金を計算し直すものです。

会社員の場合は、医療費控除によって、給与から天引きされた所得税の還付が受けられます。個人事業主の場合は、医療費控除を確定申告に反映させることで節税につながります。

ほとんどの健康保険組合は、「医療費通知」「医療費のお知らせ」などの書類を送ってくれるので、この書類で今年支払った医療費の額をおおむね確認できます。

「医療費通知」の内容以外でも、通院にかかった交通費なども医療費控除の請求ができることがあります。これらの金額も加えて、10万円を超えていれば医療費控除の申請が可能です。

万一、医療費の領収書も医療費通知書も両方とも紛失した場合は、病院から金額を証明する書類を再交付してもらうなどの手段も考えられます。ただし、断られる場合もありますので、保管を忘れないようにしてください。

その②:医療費控除の対象となるもの(妊娠・出産に伴うもの)

治療を目的とした医療行為に支払った費用は、医療費控除の対象となります。 主なものは以下のとおりです。

- 定期検診や検査(妊娠診断後)、通院費用(妊娠診断後):通院費用については領収書のないものが多いのですが、家計簿などに記録するなどして実際にかかった費用について明確に説明できるようにしておいてください。

- 医師の指示による処方箋に基づいた薬代

- 出産で入院するときのタクシー代(ほかの公共交通手段によることが困難な場合)

- 助産師による分娩(ぶんべん)の介助費

- 入院の際の食事代

- 不妊治療・人工授精

- 母体保護法の規定に基づいて医師が行う妊娠中絶

対象外となるものには注意が必要です。

- 希望して入院時に個室を選んだ場合の差額ベッド代

- 病気の予防、健康増進のための医薬品やサプリメント代

- 入院時のパジャマや身の回り品の購入費用

- 里帰り出産のための帰省費

- タクシー代(公共交通機関で通院できるにも関わらず利用した場合)

- 自家用車で通院する場合のガソリン代や駐車場代

- 入院中に病院外から取った出前代や外食代

健康保険組合や共済組合などから出産育児一時金や家族出産育児一時金または、出産費や配偶者出産費などが支給されますので、その金額は医療費控除の額を計算する際に医療費から差し引かなければなりません。

(注)出産の前後の一定期間勤務できないことに基因して、健康保険法等の規定により給付される出産手当金は、医療費を補てんする性格のものではありませんので、医療費控除の計算上差し引く必要はありません。

その③:医療費控除の計算方法

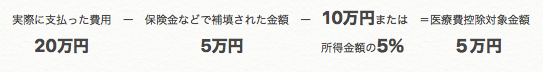

医療費控除の対象金額は、次の式で計算した金額(最高で200万円)です。

(実際に支払った医療費の合計額–(1)の金額)-(2)の金額

(1)保険金などで補てんされる金額

(例) 生命保険契約などで支給される入院費給付金や健康保険などで支給される高額療養費・家族療養費・出産育児一時金など

(注)保険金などで補てんされる金額は、その給付の目的となった医療費の金額を限度として差し引きますので、引ききれない金額が生じた場合であっても他の医療費からは差し引きません。

(2)10万円

(注)その年の総所得金額等が200万円未満の人は、総所得金額等の5パーセントの金額

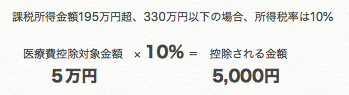

上記の計算式に課税所得金額別の所得税率をかけたものが、実際の控除金額となります。

所得税の速算表

| 課税所得金額 | 税率 |

| 195万円以下 | 5% |

| 195万円超、330万円以下 | 10% |

| 330万円超、695万円以下 | 20% |

| 695万円超、900万円以下 | 23% |

| 900万円超、1800万円以下 | 33% |

| 1800万円超、4000万円以下 | 40% |

| 4000万円超 | 45% |

計算式に実際の数字を入れて計算してみましょう。

では、差し引かれる所得税を計算してみます。

となりました。

その④:医療費控除の申請方法

確定申告の申請時期は、翌年の2月16日から3月15日までの間となります。

確定申告に必要な書類

- 確定申告書

- 医療費控除の明細書

- マイナンバーカード

(持っていない場合は通知カードと本人確認書類) - 医療費の領収書(注:保管しておくことを忘れずに)

- 源泉徴収票(提出・提示の必要はないが、確定申告書作成に必要)

上記の書類を用意の上、

(1)所轄の税務署に持参する。

(2)郵送で住所地の所管の税務署に提出する。

(3)国税庁のウェブページで作成した確定申告書をe-Tax(インターネット)で提出する。

医療費控除を利用することにより、計算された分の金額が所得から差し引かれれば、こんなことも起こります。

自治体によっては、所得に対して課税される住民税額(所得割額)に応じて保育園の保育料が決まります。医療費控除を利用して翌年の住民税額が下がれば、保育料が安くなる場合もあります。

医療費控除の申請は、聞き慣れない用語を用いて計算したり、領収書を取っておいたりする必要があるため、面倒に感じるかもしれません。しかし、メリットもその分大きいものです。出産をする年は確定申告をするものと考えて、医療費控除申請の準備をしておきましょう。

また、医療費控除の申告に使用した領収書は、5年間の保管義務があります。確定申告が終わっても処分せずに、大切に保管しましょう。

セルフメディケーション税制(医療費控除の特例)

医療費控除との併用はできませんが、市販薬を利用し、普段から健康診断や予防接種など、自身の健康管理を行っている方にはこちらの控除もあります。

医療費控除と同様、世帯合算ができるので、家族で年間に12,000円以上の医薬品を購入している方はぜひご利用ください。

自己または自己と生計を一にする配偶者やその他の親族の特定一般用医薬品等購入費を支払った場合において、自己がその年中に健康の保持増進および疾病の予防への取組として一定の健康診査や予防接種などを行っているときは、通常の医療費控除との選択により、その年中の特定一般用医薬品等購入費の合計額(保険金等により補填される部分の金額を除きます。)のうち、12,000円を超える部分の金額(88,000円を限度)を控除額とするセルフメディケーション税制(特定一般用医薬品等購入費を支払った場合の医療費控除の特例)の適用を受けることができます。

ドラッグストア等で医薬品を購入する際、対象医薬品にはレシート上に記載があります。明細書の記入に必要ですので、忘れずに保管しておくようにしましょう。

医療費控除が税金に関する制度であるのに対し、実際に支払う医療費を減額することのできる仕組みが、高額医療費制度 です。次回は、高額療養費制度について解説していきます。